米国連邦納税者番号TIN(Taxpayer ID Number)とは、個人納税者番号 ITIN (Individual Taxpayer Identification Number)、法人納税者番号 EIN (Employer Identification Number)、社会保障番号 (SSN : Social Security number)の3つです。日本のマイナンバーのように、アメリカで確定申告(US Tax return)する際に必要な納税者番号です。ITINとEINは内国歳入庁(IRS)、SSNは社会保障局(SSA)によって割り当てられます。

ITIN, EIN はアメリカ確定申告時に必要ですが、申告すると減免や還付されるケースがあるので具体例をご紹介いたします。

ITIN、EINを取得し譲渡所得の確定申告をすると還付されるケース

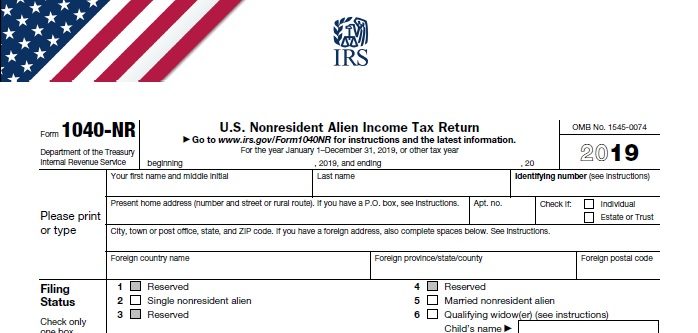

●日本の居住者(米国非居住者)で、アメリカ国内に所有する不動産を売却して譲渡損益を得た。

アメリカ国内の不動産を譲渡する時、FIRPTA(Foreign Investment in Real Property Tax Act)と呼ばれる連邦法により売却額の10~15%源泉徴収されます。

さらに各州において州税も源泉徴収されます。

源泉徴収で納め過ぎた税金は確定申告することにより還付されます。

例えば、ハワイに所有する不動産を売却した場合は、販売価格の10~15%を連邦政府(FIRPTA)、7.25%をハワイ州(HARPTA)より源泉徴収されます。「譲渡益」ではなく「販売価格」に課税されます。ハワイ州源泉徴収(HARPTA)はハワイ州以外の法人にも適用されます。

税務申告することで、確定申告時に計算した税額より源泉徴収税額が多いと差額が還付されます。

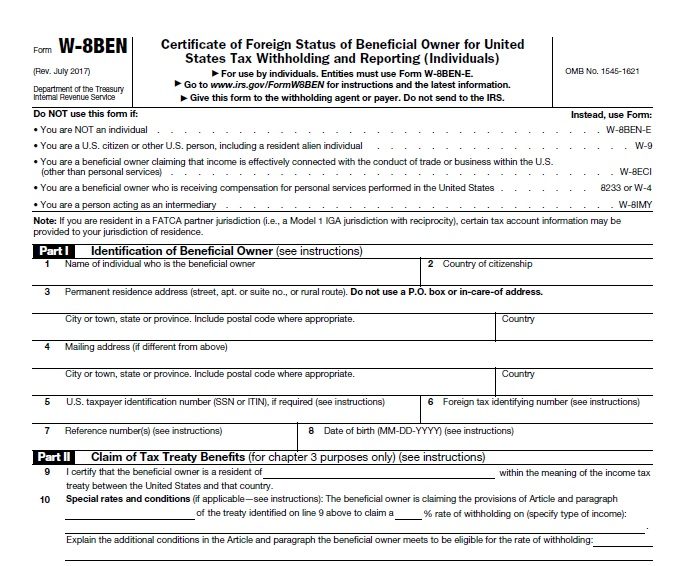

日米租税条約の特典を受けて減免されるケース

●日本の居住者(米国非居住者)で、米国で利子、配当、使用料、ロイヤルティーなどを受け取った。

例えば、アメリカで収入を得た場合、アメリカの源泉徴収義務者(withholding agent)から源泉徴収税を差し引かれた金額が支払われます。

日米租税条約の源泉税の減免を受けるためにForm W8-BEN/Form W8-BEN-E(Certificate of Foreign Status of Beneficial Owner for United States Tax Withholding and Reporting)を提出すれば減免税率が適用されます。その場合にTIN(ITIN, EIN)が必要です。

詳しくはこちらをご覧ください。

米国内の不動産物件の家賃収入は確定申告が必要

●日本の居住者(米国非居住者)で、アメリカ国内に所有する不動産の家賃収入を得た。

米国内の不動産の賃貸収入と経費を差し引き不動産所得として内国歳入庁(IRS)へ税務申告します。

米国納税者番号 ITIN または、EIN が必要なケース

その他、ITIN、 EINが必要になるのは次のようなケースです。

- 米国非居住者で税務申告が必要な方の配偶者、扶養家族でSSNをお持ちでない場合

- アメリカで個人事業主、法人、パートナーシップ等の形態で新たに事業を始める場合

- アメリカで個人事業主、法人、パートナーシップ等の事業形態を変更した場合

ビジネスの名前、所在地の変更はTIN(ITIN, EIN)は必要ありません。

アメリカ合衆国内国歳入庁(IRS)でのEINの取得及び、ITIN取得、米国確定申告書作成、還付請求、減免手続きサポートなどをCPAオフィスFYIで承っております。

ITIN、EIN取得サポートが必要な場合はご覧ください。