海外取引では外国だけでなく日本でも同じ所得に対して税金の支払いが発生することがあります。

米国所得税の減免及び、国際的な二重課税の排除ができるケースを、「アメリカ確定申告による還付請求」、米国非居住者の「租税条約の適用」、日本の確定申告による「外国税額控除」などを中心に基本的なポイントを説明します。

アメリカ確定申告の対象となる所得

アメリカ国籍者、および日本国籍の米国非居住者(個人)と非居住法人が、「米国不動産を譲渡した」、「米国の事業活動に関連する収入を得た」とき、翌年にアメリカ内国歳入庁(IRS)へ確定申告書を提出する必要があります。

これらの所得は総合課税の対象となり、不動産を売却した場合には譲渡益(キャピタルゲイン)に対して課税されます。

個人の納税者の場合は譲渡益と通算して譲渡損失(キャピタルロス)になった場合は、申告ステイタスにより3000$または1500$を控除することができます。それ以上に損失の場合は確定申告することで、翌年に損失を繰越して譲渡益から控除することができます。

アメリカで源泉徴収の対象となるFDAP所得

日本国籍のアメリカ非居住者(個人)と非居住法人が源泉徴収の対象となる所得に定期定額所得(FDAP:Fixed, Determinable, Annual, or Periodical所得)があります。

FDAP所得とは、不動産または動産の売却から得られる利益、非課税の地方債の利子や適格奨学金収入などを除く以下の収入です。

- 不動産の賃貸料等の不動産収入(Real property income, such as rents)

- 配当(Dividends)

- 利息(Interest)

- 年金(Pensions and annuities)

- 扶養手当(Alimony)

- ロイヤルティー(Royalties)

- 奨学金とフェローシップ助成金(Scholarships and fellowship grants)

- その他の助成金、賞品、賞(Other grants, prizes and awards)

- 個人的サービスの報酬(Compensation for personal services)

米国賃貸不動産の家賃収入

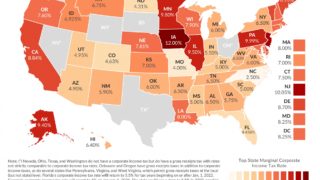

FDAP所得のうちアメリカの賃貸不動産の収入は源泉徴収の対象で通常30%が連邦税として課税されます。源泉所得税ではなくネットレント課税方式を選択してIRSへ確定申告することも可能です。なお、不動産が所在する各州へも申告します。

家賃収入から固定資産税、減価償却費、維持管理費、モーゲージ支払利息などの経費を控除して所得を算出します。

源泉徴収税の免除 W-8BEN

米国で源泉徴収税の免除を受けるためにはあらかじめ租税条約の適用の手続きをすることです。

FDAP所得の支払いを受ける前に、FATCA 法に基づき源泉徴収義務者(米国側)に租税条約の軽減免税の適用を受ける者の証明書(個人用「Form W-8BEN」 / 法人用 「Form W-8BEN-E」)を提出します。

アメリカ確定申告で還付請求による払い戻し

税金が差し引かれた所得の確定申告をアメリカ内国歳入庁(IRS)と各州へ提出し還付請求により払い戻しを受けます。

日本国内での外国税額控除

日本の居住者は全世界の所得が課税対象なので海外で生じた所得の税務申告が必要です。外国税額控除によって外国で課された税金を一定の限度額まで控除できます。

アメリカ合衆国内国歳入庁(IRS)へのEIN取得及び、ITIN取得、減免手続き、米国確定申告書作成提出等をCPAオフィスFYIで承っております。